|

|

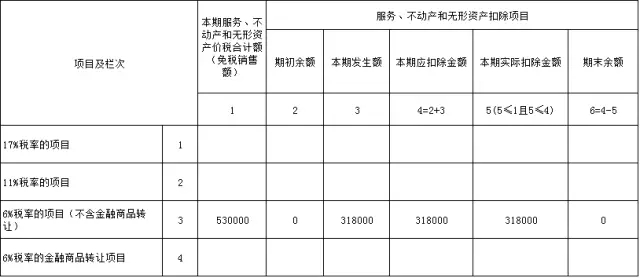

甲企业是从事旅游服务的一般纳税人,2016年5月共取得旅游收入53万元,其中包含向其他单位支付的住宿费12.36万元、餐饮费5.15万元、交通费3.09万元、门票费11.2万元。开具增值税专用发票注明金额20万,税额1.2万,开具增值税普通发票31.8万。甲企业当月购进一批办公用电脑,并取得增值税专用发票,注明销售额5万元,税额0.85万元。且本月已经认证相符。 试点纳税人提供旅游服务,可以选择以取得的全部价款和价外费用,扣除向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用后的余额为销售额。 选择上述办法计算销售额的试点纳税人,向旅游服务购买方收取并支付的上述费用,不得开具增值税专用发票,可以开具普通发票。 甲企业的不含税销售额=(53-12.36-5.15-3.09-11.2)÷(1+6%)=20万,销项税额=20×6%=1.2万。本期可抵扣的进项税额为0.85万,应纳税额=1.2-0.85=0.35万元。 (一)将差额扣除项目填入《增值税纳税申报表附列资料(三)》,一般纳税人提供旅游服务适用6%的税率,该项业务均填列在本表第3栏。 1.将差额扣除之前的本期服务、不动产和无形资产价税合计额530000填入第3栏“本期服务不动产和无形资产价税合计额(免税销售额)”。 2.第3栏“服务、不动产和无形资产扣除项目”“期初余额”应为“0”。 3.将本期产生的可以差额扣除的318000填入第3栏“本期发生额”,第3栏“本期应扣除金额”应为2、3列的合计额318000。 4.第三栏“本期实际扣除金额”应填写318000,本列≤第4列且本列≤第1列。 5.第3栏“期末余额”填写服务、不动产和无形资产扣除项目本期期末结存的金额“0”。

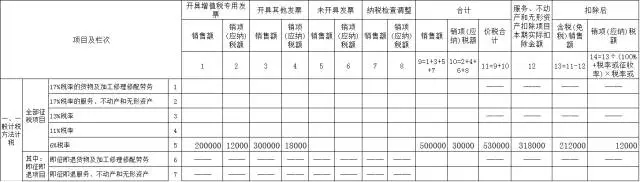

(二)将本期销售情况填入《增值税纳税申报表附列资料(一)》 因增值税一般纳税人纳税人提供旅游业服务适用6%税率征收增值税,因此该表数据均填列在第5栏。 1.将开具增值税专用发票的不含税销售额200000及税额12000分别填入第5栏的1、2列。将开具增值税普通发票的不含税销售额300000及18000分别填入第5栏的3、4列。按照本表中标示的逻辑关系,第5栏合计项下的9、10、11列分别为500000、30000、530000。 2.按照上述政策规定,第5栏“服务、不动产和无形资产扣除项目本期实际扣除金额”应为可差额扣除的318000(按《增值税纳税申报表附列资料(三)》第5列对应第3栏数据填写)。 3.差额扣除后,第5栏“扣除后”“含税(免税)销售额”为212000,第5栏“扣除后”“销项(应纳)税额”应为12000。

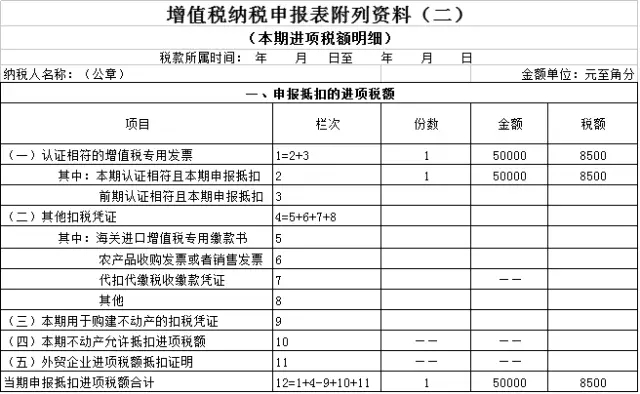

(三)将取得的已认证相符的增值税专用发票对应信息填入《增值税纳税申报表附列资料(二)》 本期已认证且可抵扣的进项税额应为8500元。将该份增值税专用发票的份数、金额和税额填入本表中“本期认证相符且本期申报抵扣”以及“认证相符的增值税专用发票”栏次;同时,第12栏填入对应的合计数。

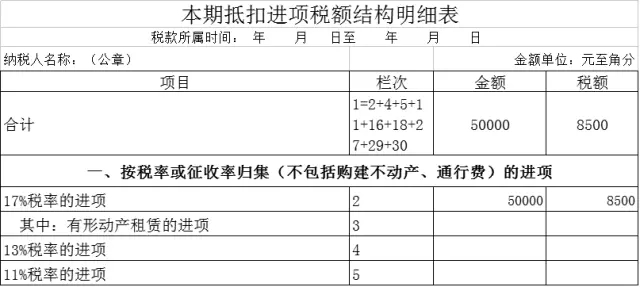

(四)将本期抵扣进项税额8500及增值税专用发票金额50000分别填入《本期抵扣进项税额结构明细表》第2栏“税额”和“金额”列。

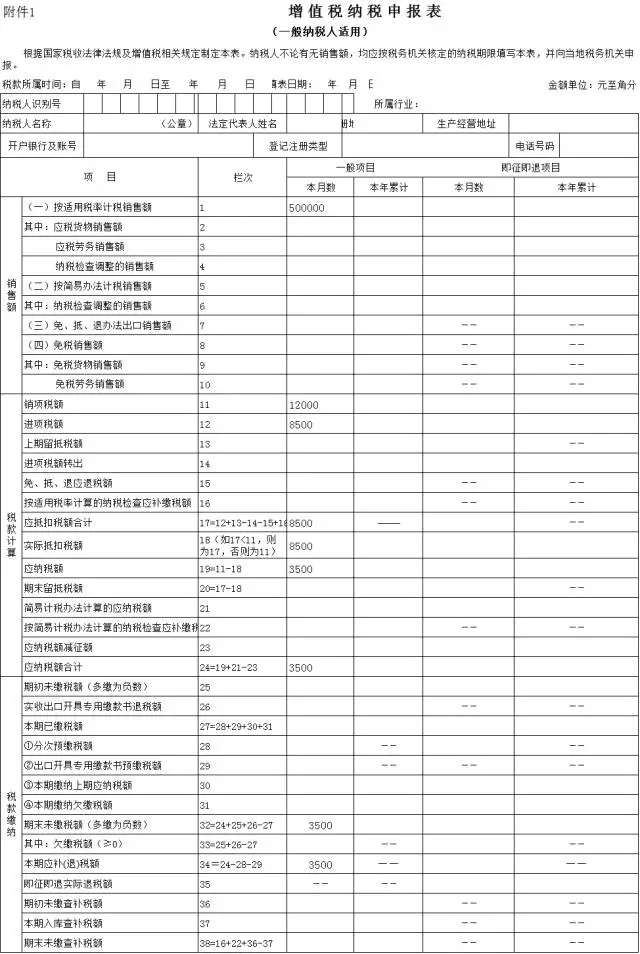

(五)《增值税纳税申报表》(一般纳税人)填写如下: 1.将差额扣除前的按税率计算的不含税销售额500000填列在第一栏“本月数”。 2.将差额扣除后计算的销项税额12000填列在第11栏“本月数”,将进项税额8500填列在第12栏“本月数”。因此,应抵扣进项税额和实际抵扣进项税额的本月数均为8500。 3.第24栏应纳税额合计“本月数”应为3500,进而形成第32栏期末未缴税额“本月数”为3500。

|